アメリカが中国に迫る アンチダンピング関税と上場廃止

EU、134社のダンピング調査開始

だが、欧州との貿易紛争はアメリカとは訳が違う。EUの太陽光発電市場の実に80%を中国勢が占め、11年の輸出額は210億ユーロ(約2兆1000億円)にのぼったという統計すらあるのだ。

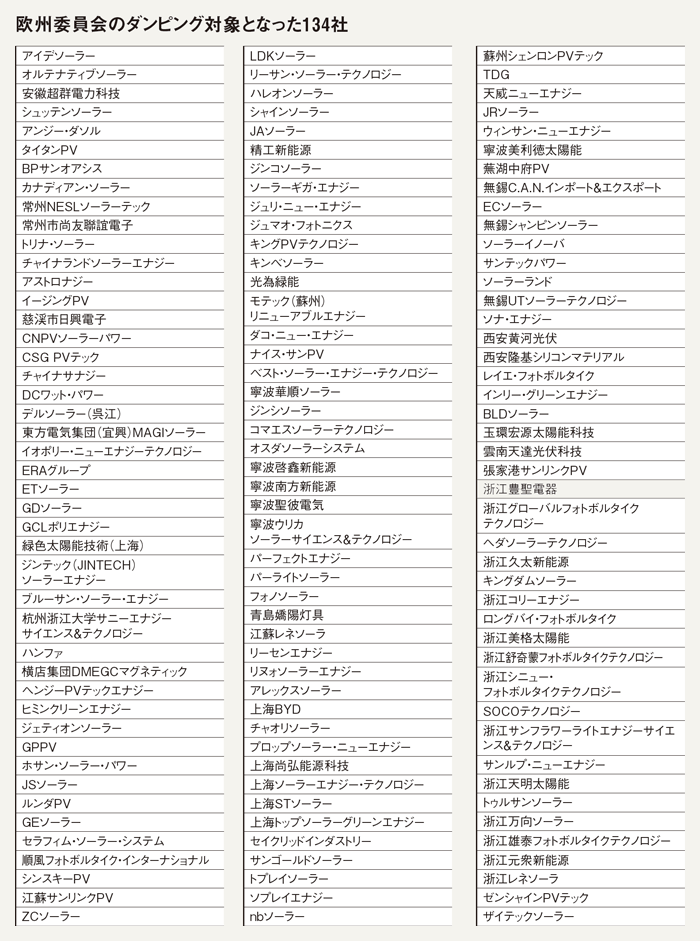

すでに欧州委員会では134社を対象にダンピング調査へと入ったが、うちサンテックパワー、インリー・グリーンエナジー、JAソーラー、LDKソーラー、ソーラーギガ・エナジー、デルソーラーの6社は強制調査対象だという。

ダンピング調査とは1社ごとの輸出価格とEU圏における正常価格とを比較し、正常価格より低ければ不当廉売と認定していくもの。仮に認定されればその差額について関税が課される。EUもまた認定するのか。その結論は13年10月にも発表される見込みだ。

一方、欧米と対峙する中国勢はいま上場廃止と破産という2つのリスクを抱えてしまっている。

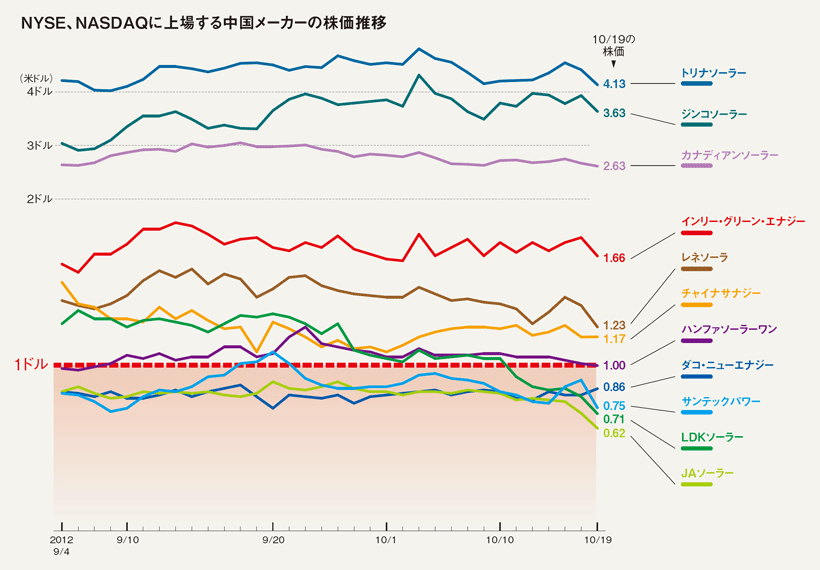

まず8月にポリシリコン大手のダコ・ニューエナジーに対し、NYSEが上場廃止を警告すると9月にはサンテックパワー、10月にはJAソーラーがそれぞれ勧告を受ける。通告理由は3社いずれとも同じ。30営業日連続で平均株価が1ドルを下回ったため、上場廃止基準のひとつとされる〝30日ルール〟に抵触したためだ。

07年時点では80ドルといった水準にあった株価もいまや1ドルを切る時代である。LDKソーラーもまた1ドル割れの危険水域に入っている。

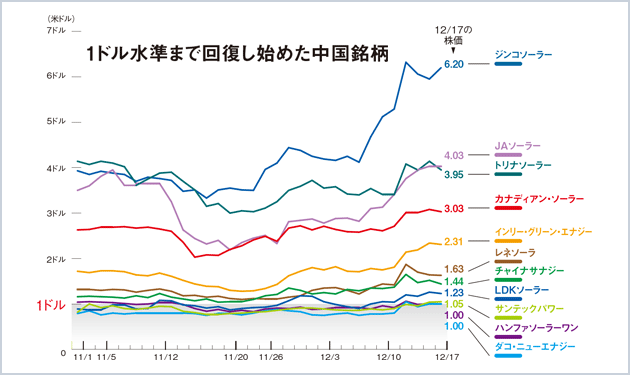

上場廃止を回避するには株価の上昇しかない。猶予期間は通告からの6ヶ月間。まず暦月ごとの最終取引日で終値が最低1ドルであること。そのうえで最後の1ヶ月、つまり30日間に渡って平均株価が最低1ドルであることが条件となる。

残された時間はダコ・ニューエナジーが13年1月まで。次いでサンテックパワーが2月、JAは4月となる。ただ、わずか1ドルとはいえ上場維持はそう容易いものではないようだ。表中の通り株の値動きは限定的で、「流動性が極めて低い」(大手証券アナリスト)状態のためだ。

しかも上場廃止を免れても、サンテックパワーやJAなどは来春以降、転換社債の償還を迎えてしまう。この状態でEUによるダンピング認定を受けるとなれば、その影響は想像を絶する。

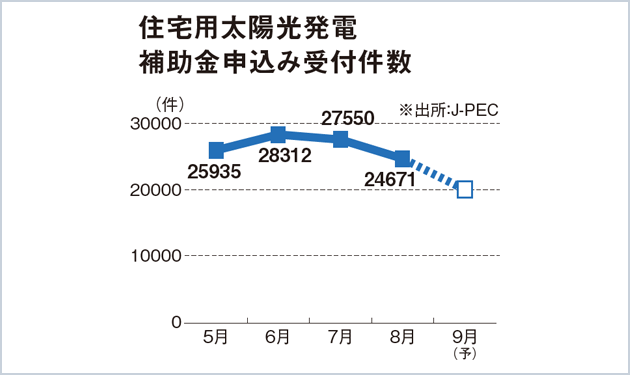

もちろん日系メーカーも無傷ではいられない。シャープやパナソニックなどモジュール勢は国内出荷こそ好調だが、海外は撤退に次ぐ撤退の状態だ。となれば原料メーカーは、世界最大のモジュール生産国である中国に流れるのが自然の流れ。すでに最大の供給先となった中国の失速によって、日系原料メーカーによる業績修正が相次ぎ、市場シェアを失いつつある。

9月、APEC加盟国は2015年までに太陽光パネルの関税率を5%以下へと引き下げることで合意に至る。飛躍的な導入拡大が期待されるなかで、貿易不均衡をどう乗り越えるかの課題も迫る。

財務基盤が蝕まれるなかで、残された時間はそう多くない。