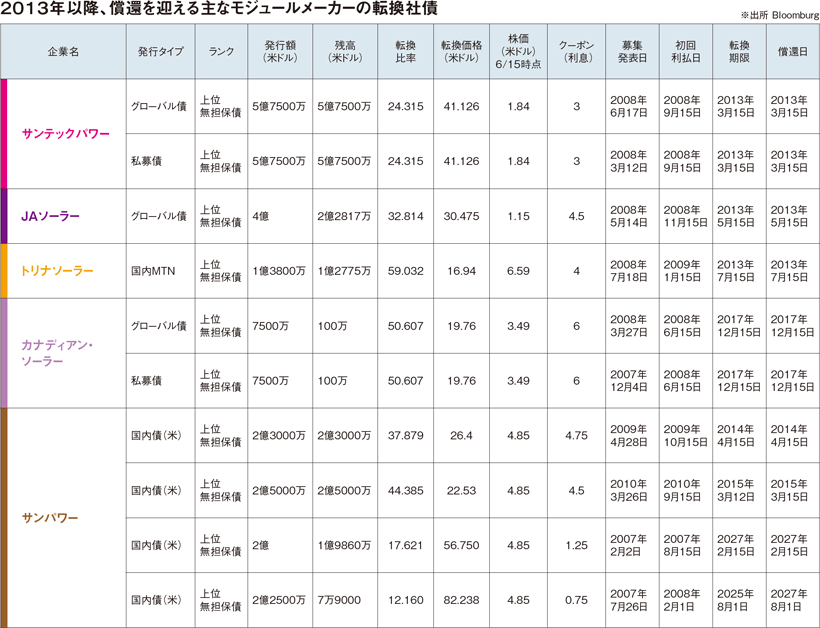

2013年に償還迎える転換社債

チャイナ・シンドロームに喘ぐモジュールメーカー

逆境こそが栄光の糧ともなる

さらに不特定多数の投資家を対象とする公募債とは異なり、少数の投資家が直接引き受ける私募債の特徴を踏まえ、「私募債なら償還期間の延長も可能だし、中国という特殊な政治情勢も考慮する必要がある」(証券アナリスト)と語る。ただ「過去の事例と単純に比較すれば、満額残った発行残高や株価、財務状態を鑑みると、償還額をリファイナンスする必要はあるのでは」とも述べる。

そもそも転換社債とは、企業が設備投資などの資金調達のために発行するもの。だが普通社債と違い、あらかじめ決められた転換価格で株式に転換できる新株予約権付社債の一種でもある。つまり投資家は株価が転換価格を超えれば、株に転換し大きな売却益を得ることができる。

逆に転換価格より株価が低い水準のままなら、転換せずに半年、あるいは1年ごとの利息を受け取りながら償還日まで待ち、額面金額を貰えば良い。

なお、転換価格は発行時の株式時価とほぼ同水準で決まるという。

一方、企業側にとってみても株式への転換権があるため利率を低く抑えることができる。また株に転換されてしまえば、償還額自体を用意する必要がないなど、企業、投資家それぞれにとってメリットを持った金融商品となる。

ならばサンテックパワーの転換状況はどうだろうか。グローバル債、私募債ともに発行額が5億7500万米ドルであるのに対し、いまだ株式に転換されぬまま発行額すべてが残されたままだ。なぜ、転換が進まないのか。

その理由は株価低迷の一言に尽きる。41.1264米ドルの転換価格で08年6月に募集発表がされるも、10月には17米ドルまで急落し、あとは表中の通り転換価格を一度も上回ることなく推移する。そしていまの株価はわずか1.84米ドル(6月15日時点)だ。

昨年3月31日時点で17億7600万米ドル(約1403億円)あった時価総額も、3億3275万米ドル(約262億円)まで下がり、わずか1年で1200億円以上の時価総額が吹っ飛んだ計算となる。

だが当然、経済は生き物。株価が急落すれば、急騰する可能性だってもちろんある。ただし「1〜2米ドル台の銘柄は投資対象にはなり難い。通常なら1米ドル台の企業なんてもたないですよ」(証券アナリスト)というのが現実のようだ。